viernes, 30 de diciembre de 2022

sábado, 24 de diciembre de 2022

FELIZ NAVIDAD

miércoles, 21 de diciembre de 2022

PREPARACION IMPUESTOS TRIMESTRALES: CUARTO TRIMESTRE 2022

A PARTIR DEL PRÓXIMO DIA 01/01/2023 SE INICIA EL PLAZO LA CONFECCIÓN Y PRESENTACIÓN DE LOS IMPUESTOS TRIMESTRALES CORRESPONDIENTES AL TRIMESTRE INDICADO.

YA PUEDEN COMENZAR A ENVIARNOS LA DOCUMENTACIÓN QUE TENGAN A SU DISPOSICIÓN PARA LA CONFECCIÓN DE LOS MODELOS TRIBUTARIOS CORRESPONDIENTES.

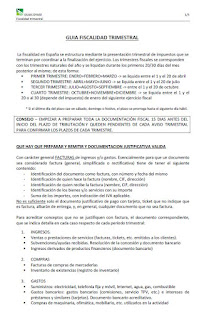

HEMOS PREPARADO UNA GUIA PRÁCTICA PARA LA CONFECCIÓN DE LOS IMPUESTOS TRIMESTRALES A LA QUE PUEDE ACCEDER PULSANDO SOBRE EL ENLACE O DESDE LA ZONA DE DESCARGAS DE LA PÁGINA DE CONTACTO DE NUESTRA WEB, TAMBIÉN LA ADJUNTAMOS AQUÍ EN FORMATO GRÁFICO.

GUIA PRACTICA DE IMPUESTOS TRIMESTRALES

martes, 20 de diciembre de 2022

CUOTA DE AUTONOMOS A PARTIR DE ENERO DE 2023

1. Qué es la cuota de autónomos

Si estás pensado en ser autónomo o ya lo eres, has de saber que una de las obligaciones que entraña el alta en el Régimen Especial de Trabajadores Autónomos (RETA) es el pago mensual de la llamada “cuota de autónomos”.

Los trabajadores autónomos han de cotizar desde el primer día en que inicien su actividad. La liquidación de la cuota se llevará a cabo, generalmente, al término de cada mes en las administraciones de la Tesorería General de la Seguridad Social, domiciliando el pago en tu entidad financiera o a través de la web de la Seguridad Social.

Hay que destacar que, tanto en el mes de alta como de baja como autónomo, el pago de la cuota derivada será proporcional a los días de alta, sin tener que hacer frente a la totalidad de la mensualidad.

No hay que olvidar que, además de con la Seguridad Social, también tienes ciertas obligaciones con Hacienda que son las derivadas de la fiscalidad del autónomo.

El importe de las bases de cotización condiciona las prestaciones que puede recibir un autónomo en situaciones de:

- Cese de actividad.

- Baja por enfermedad.

- Baja por accidente.

- Jubilación. Esto obliga a planificar la cuota a partir de los 47 años, como te explicaremos más adelante.

2. Cuota de autónomos en 2023: cotización por ingresos reales

Desde el 1 de enero de 2023 la cuota de autónomos queda establecida por el sistema de cotización para autónomos en función de sus ingresos reales.

Así lo recoge el Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad.

De esta forma, el sistema de cotización de los autónomos pasa a ser un modelo progresivo de cuotas que se despliega durante 3 años, entre 2023 y 2025, en el que los autónomos con menos ingresos rebajan su cuota, mientras que se incrementa para los que más ganan.

Este sistema establece 15 tramos de cotización en los que cada autónomo tiene que ubicarse en función de su previsión de ingresos.

Mientras que los primeros tramos suponen una rebaja de la cuota con respecto a la base mínima anterior, en los tramos más altos aumenta.

Este nuevo sistema establece las siguientes cuotas mensuales:

- Año 2023: cuota mínima de 230 euros y máxima de 500 euros.

- Año 2024: cuota mínima de 225 euros y máxima de 530 euros.

- Año 2025: cuota mínima de 200 euros y máxima de 590 euros.

Las tablas completas de cotización (por año), con sus correspondientes tramos de aplicación, se muestran a continuación:

Por tanto, desde el 1 de enero de 2023 los autónomos cotizan a la Seguridad Social en función de sus ingresos reales, seleccionando uno de los 15 tramos de rendimientos netos con su correspondiente cuota mensual.

Al finalizar cada año, el autónomo tiene que regularizar sus cotizaciones a la Administración. Es decir, tiene que devolver o reclamar las cuotas en caso de que el tramo de rendimientos netos definitivos esté por debajo o por encima del indicado por sus previsiones durante el año.

Las principales novedades que se han introducido con el sistema de cotización para autónomos en función de sus ingresos reales son:

- Tarifa plana de 80 euros: la tarifa plana para autónomos pasa a ser de 80 euros durante los 12 primeros meses de actividad, independientemente de sus ingresos. Y en los siguientes 12 meses el autónomo puede seguir pagando los 80 euros de cuota mensual siempre que sus ingresos netos se encuentren por debajo del SMI.

- Acción protectora: cese de actividad: se establece una prestación del 50% de la base reguladora compatible con otra actividad. Se puede cobrar de 4 meses a 2 años sin tener que darse de baja en el RETA y sin que sea necesario el cierre.

- Deducciones: se incorpora una deducción por gastos genéricos del 7% para autónomos individuales y del 3% para autónomos societarios.

- Cambio de tramo cada 2 meses: se permite al autónomo cambiar su base de cotización hasta 6 veces al año (cada 2 meses), en función de su previsión, al alza o a la baja, del comportamiento de sus negocios.

- Desgravación del plan de pensiones: los autónomos pueden desgravarse un 10% de las aportaciones al plan de pensiones en el IRPF.

- Sin tope de cotizaciones para mayores de 47 años: el tope de cotizaciones para trabajadores mayores de 47 años deja de existir en 2023.

3. ¿Cómo se calculan los ingresos reales de los autónomos?

El nuevo sistema se basa en la cotización en función de los ingresos reales del autónomo, también denominados rendimientos netos.

Llegados a este punto surge la gran pregunta: ¿cómo se calculan los rendimientos netos?

Tal y como indica la Seguridad Social, para su cálculo debes tener en cuenta estos pasos:

Tomar todos los rendimientos netos obtenidos de las distintas actividades que realices como autónomo.

A esto tendrás que sumarle el importe de las cuotas abonadas a la Seguridad Social si tributas conforme al régimen de estimación directa.

Y el cálculo de estos rendimientos netos se realizará según lo previsto en la normativa sobre el IRPF.

Por último, a tus rendimientos netos tendrás que aplicarle una deducción por gastos genéricos del 7%.

Mientras que la deducción será del 3% en el caso de socios mercantiles o socios laborales que hayan estado de alta como autónomos 90 días en el año.

De esta forma, si a 1 de enero de 2023 ya figuras de alta como autónomo, debes realizar la comunicación de tus rendimientos antes del 31 de octubre del 2023 a través del servicio “Modifica tus datos de trabajo autónomo”.

Y en caso de que tengas que comunicar un cambio de base de cotización, porque tus rendimientos supongan una base de cotización diferente a aquella por la que venías cotizando, tendrás que solicitar dicho cambio y comunicar tu previsión de rendimientos netos anuales, en promedio mensual, antes del 28 de febrero.

Así, no se tendrá que realizar posteriormente ninguna regularización de cuotas.

Ahora, vamos a ver cómo se aplica todo esto en función de los diferentes tipos de autónomos:

Autónomos persona física en estimación directa

Para calcular sus ingresos reales se tienen en cuenta todos los rendimientos netos obtenidos por el autónomo por sus actividades profesionales o económicas en cada año natural.

A esto hay que restarle los gastos deducibles de acuerdo con lo previsto en las normas del IRPF.

Por último, se le suma la cuota de autónomos y se le resta un 7% en concepto de gastos genéricos.

Autónomos persona física en estimación objetiva «módulos»

Para calcular sus ingresos reales se tiene en cuenta el rendimiento neto previo minorado en el caso de actividades agrícolas, forestales y ganaderas. Mientras que para el resto de los supuestos se tiene en cuenta el rendimiento neto previo.

A esto hay que restarle los gastos deducibles de acuerdo con lo previsto en las normas del IRPF.

Finalmente, se le suma la cuota de autónomos y se le resta un 7%.

Autónomos societarios

Para el cálculo de sus ingresos reales se tienen en cuenta todos los rendimientos dinerarios o en especie que deriven de su sociedad, los rendimientos del trabajo derivados de su actividad en la empresa y los rendimientos que pueda obtener de su propia actividad económica.

Y, también, el total de los rendimientos íntegros de trabajo o capital mobiliario (dinerarios o en especie), derivados de su condición de socios.

A esa cantidad se le suma la cuota de autónomos y se le resta un 3%.

4. Caso práctico: cálculo de la cuota de autónomos por ingresos reales

Para ayudarte a entenderlo mejor, usemos un ejemplo de un autónomo que tiene que calcular su cotización en función de sus ingresos reales:

Como tiene que hacer una previsión de sus ingresos mensuales, va a tomar como referencia su rendimiento neto mensual durante el año 2022. Vamos a calcularlo:

Nuestro autónomo, persona física en régimen de estimación directa, ha tenido durante el año 2022 unos ingresos totales de 22.000 euros, unos gastos que ascendieron a 4.820 euros y pagó una cuota de autónomos de 295 euros/mes (3.540 euros/año).

Con estos datos de referencia, sus rendimientos netos en 2022 fueron de 20.720 euros.

22.000 € – 4.820 € + 3.540 € = 20.720 €

A esta cantidad hay que aplicarle una deducción por gastos genéricos del 7%.

Por tanto, su rendimiento neto anual en 2022 fue de 19.269,6 euros.

El 7% de 20.720 € = 1.450,4 €

20.720 € – 1.450,4 € = 19.269,6 €

Eso quiere decir que su rendimiento neto mensual en 2022 fue de 1.605,8 euros.

19.269,6 € / 12 = 1.605,8 €

Por tanto, teniendo en cuenta esta cantidad, nuestro autónomo se ubicaría en el año 2023 en el tramo 6 entre 1.500 y 1.700 euros. Y le correspondería una cuota de 294 euros al mes en 2023, 2024 y 2025.

Si se tratara de un autónomo societario, usando este mismo ejemplo, se le aplicaría una deducción por gastos genéricos del 3% (en vez del 7%).

Realizando los mismos cálculos, tendría un rendimiento neto mensual de 1.674,86 euros, y quedaría ubicado también en el tramo 6 (entre 1.500 y 1.700 euros), y pagaría la misma cuota mensual de 294 euros en 2023, 2024 y 2025.

5. Cuota de autónomos mayores de 47 años en 2023

Con el nuevo sistema de cotización en función de los ingresos reales, los autónomos mayores de 47 años ya no tienen topadas sus bases de cotización.

Esto quiere decir que ya pueden cotizar por bases superiores a las que tenían establecidas.

Y es que, antes del actual sistema de cuotas, los autónomos mayores de 47 años que querían cotizar más porque sus rendimientos se lo permitían de cara a mejorar su futura pensión, tenían un límite de 2.055 euros al mes en su base de cotización.

Por tanto, por ley no podían cotizar por bases superiores a menos que lo hubieran hecho antes de los 47 años.

Pero la situación ha cambiado con la entrada en vigor del nuevo sistema de cotización en función de los ingresos reales.

A partir de ahora el tope de cotizaciones para trabajadores mayores de 47 años deja de existir, ya que con el nuevo sistema lo que se tiene en cuenta son los ingresos para acreditar que el trabajador se ubica en su tramo correspondiente de cotización.

Así, los autónomos mayores de 47 años pueden incrementar sus bases de cotización, aunque la subida debe ir acorde a la obtención de unas ganancias que justifiquen dicho aumento. Es decir, pueden subir su base siempre que se lo permitan sus rendimientos netos.

6. Cuota de autónomos colaboradores en 2023

Con respecto a los autónomos colaboradores (familiares del trabajador autónomo), con el nuevo sistema de cuotas no pueden cotizar por una base mínima inferior al Salario Mínimo Interprofesional (SMI).

Actualmente, el SMI se encuentra establecido en 1.000 euros mensuales fijados en 14 pagas, es decir, 14.000 euros anuales.

Por tanto, los autónomos colaboradores tienen una base mínima de cotización de 1.000 euros al mes.

El establecimiento de una cuota mínima se debe a que los familiares colaboradores no tienen que declarar los ingresos.

No obstante, los autónomos colaboradores pueden seguir acogiéndose a las bonificaciones y ayudas que se ofrecen desde la Administración Central.

7. Cuota de autónomos societarios en 2023

La cuota de los autónomos societarios en 2023 presenta una importante diferencia con respecto a la cuota de los trabajadores autónomos individuales, dentro del nuevo sistema de cotización en función de sus ingresos reales.

Dicha diferencia consiste en que los autónomos societarios tienen una base mínima de cotización fijada en 1.000 euros mensuales.

Esto quiere decir que los autónomos societarios que coticen por la base mínima tienen que pagar una cuota de 310 euros mensuales.

De esta forma, se produce una mejora con respecto a los 377,87 euros al mes de cuota del año 2022. En total, supone un ahorro anual de 814,44 euros.

Pero hay que tener muy en cuenta que, si los ingresos son superiores, las cuotas mensuales serán más altas a las de 2022.

Y con respecto a la deducción por gastos genéricos, como ya hemos mencionado antes, para los autónomos societarios es de un 3% en vez del 7% que corresponde a los autónomos personas físicas.

8. Cuota de autónomos en 2022 y años anteriores

Antes de la entrada en vigor del actual sistema de cotización para autónomos en función de sus ingresos reales, la cuota de autónomos ha venido evolucionando año tras año con una serie de aumentos.

Esta subida de la cuota se ha debido principalmente al aumento en las bases de cotización, especialmente la mínima, que se venía aprobando anualmente en los Presupuestos Generales del Estado de cada año.

Aunque también se ha visto afectada por la Disposición transitoria segunda del Real Decreto-ley 28/2018, de 28 de diciembre, para la revalorización de las pensiones públicas y otras medidas urgentes en materia social, laboral y de empleo.

Esta normativa elevó los tipos de cotización de los trabajadores autónomos para incluir la cotización por contingencias profesionales y el cese de actividad como coberturas obligatorias.

A continuación, te mostramos la evolución de la cuota de autónomos en los últimos 5 años:

- Año 2018: 277,94 euros (aumento de 3,84 euros).

- Año 2019: 283,32 euros (subida de 5,38 euros).

- Año 2020: 286,15 euros (incremento de 2,83 euros).

- Año 2021: 288,98 euros (aumento de 2,83 euros).

- Año 2022: 294 euros (subida de 5,02 euros).

Fuente: infoautonomos.com ; lainformacion.com ; DYASE ABOGADOS

miércoles, 7 de diciembre de 2022

CAMPAÑA BONOSEVILLA

Bonos descuento para incentivar el consumo

No pierdas la oportunidad de ofrecer a tus clientes el 40% de descuento financiado por el Ayuntamiento de Sevilla sin que a ti comerciante te cueste nada.

Solo tienes que adherirte a esta beneficiosa campaña para tu negocio.

¿Qué es Bono Sevilla? ¿Cómo funciona?

Son bonos que cuestan 30 euros pero cuyo valor de compra en el establecimiento es de 50. La diferencia de 20€ por bono la asume el Ayuntamiento de Sevilla.

Para adquirir uno de los bonos es necesario ser mayor de edad. Compra máxima de 5 bonos por persona. En este caso, el cliente pagará 150 euros, aunque el valor real de compra será de 250, para consumir en cualquiera de los establecimientos adheridos a esta campaña.

El/la consumidor/a recibirá en su correo electrónico un enlace de descarga a un archivo (pdf) con un código QR que podrá descargar en su móvil o imprimir en papel. Ese es el QR que el establecimiento escaneará para recibir el pago por parte del Ayuntamiento a través de una aplicación móvil.

El Ayuntamiento por medio de la adjudicataria abonará directamente al establecimiento el importe correspondiente TRAS LAS COMPROBACIONES PERTINENTES DEL CORRECTO USO DEL BONO EN EL LOCAL. No se devolverá la diferencia entre el precio de compra y el bono.

Siempre el importe total del ticket o factura PVP IVA Incluido debe ser mayor al valor total de los bonos canjeados. Así, para canjear 1 bono el ticket deberá ser igual o mayor a 50 €, para canjear 2 bonos, el ticket deberá ser mayor a 100 € y así sucesivamente.

En el caso de devolución se sustituirá por otro producto del mismo establecimiento.

¿Qué requisitos debo cumplir para apuntarme como comercio colaborador?

- Estar definido como microempresa (ocupa a menos de 10 personas y tiene un volumen de negocios anual o un balance general anual que no supera los 2 millones de euros), conforme al Anexo I del Reglamento (UE) no 651/2014 de la Comisión, de 17 de junio de 2014.

- Tener un establecimiento abierto al público en el término municipal de Sevilla

- Estar encuadrado dentro de alguno de los siguientes epígrafes del Impuesto de Actividades Económicas (IAE). Consultar aquí.

Telemáticamente, en este enlace: https://bonosevilla.es/intermedia_apuntate.html

¿Qué pasos debo dar?

- Completa tus datos en la pantalla según las instrucciones que aparezcan.

- Lee atentamente la solicitud para tener a mano toda la documentación que precises adjuntar electrónicamente antes de empezar a rellenar el formulario.

- Solicitud. Deberás seguir las instrucciones que aparecen durante la tramitación. Todo ello nos ayuda a comprobar que cumples los requisitos para acceder a la subvención.

- Documentación acreditativa de la personalidad del solicitante (CIF para persona juridica y DNI para autonomo). Si la solicitud la realiza un representante, documentación que acredite la representación y DNI o CIF del representado y representante.

- Certificado de titularidad bancaria o cualquier otro documento emitido por la entidad bancaria en el que conste el nombre del titular y el número de cuenta.

- Certificado de alta en el Impuesto de Actividades Económicas en el año 2022 expedido por la AEAT.

Una vez aprobada tu solicitud...

- Pasarás a formar parte del listado de establecimientos donde canjear los bonos que aparecerá en la web de compras.

- Deberás tener un Smartphone con cámara fotográfica y con acceso a datos o wifi durante su uso en la operación de escaneo.

- Deberás descargar una aplicación móvil gratuita (Bonoscan).

Fuente: Ayuntamiento de Sevilla

viernes, 18 de noviembre de 2022

AYUDA DE LA JUNTA DE ANDALUCIA PARA EL MANTENIMIENTO DE EMPLEO ESTABLE EN ANDALUCIA

ENLACE DE LA NOTICIA:

https://www.juntadeandalucia.es/organismos/empleoempresaytrabajoautonomo/areas/capacidad-empresarial/ayudas-empresas/paginas/ayudas-empleo-estable.html#toc-requisitos-a-cumplir-por-las-personas-o-entidades-beneficiarias

MODIFICADOS LOS REQUISITOS CON FECHA 14/11/2022 --> NUEVO PLAZO PARA PRESENTACION DE SOLICITUDES HASTA EL 02/12/2022

Si tu empresa realiza su actividad en Andalucía, estas ayudas son para ti. Subvenciones destinadas a nuevas contrataciones indefinidas o fijos discontinuos realizadas entre el 1 de abril y el 2 de diciembre del presente año 2022, tanto a tiempo completo como a tiempo parcial, que supongan un incremento neto de la plantilla fija.

Aproveche la oportunidad para incrementar la contratación indefinida en su plantilla, siempre que cumpla con los requisitos definidos en la ayuda. Tratándose de trabajadores que hayan estado vinculados con anterioridad en la empresa mediante contrato temporal, deberán causar baja y volver a ser dados de alta mediante contrato indefinido.

Personas o entidades beneficiarias

Personas trabajadoras autónomas, empresas privadas, entidades sin ánimo de lucro y entidades privadas sin personalidad jurídica de todos los sectores productivos con actividad económica en Andalucía.

Cuantía

Las cuantías por cada contratación indefinida a tiempo completo oscilan entre los 3.500€ y los 6.600€ según el colectivo de acuerdo a los siguientes principios:

- Demandantes de empleo en general: 3.500€

- Demandantes de empleo de 45 o más años: 4.500€

- Demandantes de empleo de los grupos de cotización I a IV de la Seguridad Social: 5.000€

- Demandantes de empleo jóvenes hasta 30 años: 5.000€

- Demandantes de empleo jóvenes de los grupos de cotización I a IV de la Seguridad Social: 5.500€

Estas cantidades se incrementarán en todos los casos en un 10% adicional acumulable si la persona contratada es mujer o si cuenta con una discapacidad reconocida que suponga mayores dificultades de acceso al mercado de trabajo.

Si la contratación indefinida se realiza a jornada parcial o como fijo discontinuo a jornada completa, el importe será del 50% de los supuestos anteriores. Si la contratación como fijo discontinuo es a jornada parcial, la subvención será del 25% de los casos descritos.

Requisitos a cumplir por las personas o entidades beneficiarias

- La contratación indefinida o fijo discontinua subvencionada deberá suponer un incremento neto de la plantilla fija de la persona o entidad empleadora, tomando como referencia el periodo de los tres meses anteriores.

- El inicio de la actividad de la contratación deberá tener lugar desde el 1 de abril de 2022 hasta el final del plazo de presentación de solicitudes.

- El contrato deberá ser indefinido o fijo discontinuo a jornada completa o jornada parcial siempre que ésta no sea menor al 50% de la jornada completa.

- La cuenta de cotización de la Seguridad Social donde se produzca el alta de la persona desempleada deberá estar en Andalucía.

- El contrato laboral indefinido debe mantenerse en las mismas condiciones por un periodo mínimo de doce meses ininterrumpidos.

- La contratación de fijos discontinuos se mantendrá en las mismas condiciones y, a efectos de su mantenimiento el año siguiente, deberá ser por un tiempo igual o superior.

- En caso de cese de la relación laboral por causas no imputables a la persona o entidad solicitante con anterioridad el periodo establecido en la subvención, ésta deberá completarse con una sustitución por el tiempo restante contemplado en la contratación inicial.

- Esta convocatoria es incompatible con otras dirigidas a la misma finalidad sobre la misma contratación.

Quedan expresamente excluidas de la presente convocatoria las siguientes contrataciones

- De personas que hayan finalizado una relación laboral de carácter indefinido en los doce meses anteriores al inicio del contrato con la misma entidad, su grupo de empresas o autónomo solicitante.

- Las que afecten a personas hasta el segundo grado de consanguinidad de la persona titular de la entidad.

- Las realizadas por Empresas de Trabajo Temporal para otras empresas.

- Las de personas con cargos de dirección de la empresa solicitante.

- Las catalogadas como “Relaciones laborales de carácter especial”, según el artículo 2 del Estatuto de Trabajadores.

miércoles, 26 de octubre de 2022

CAMPAÑA DE PREVENCION DE LESIONES MUSCULOESQUELETICAS

ADJUNTAMOS CARTELERIA DE LA CAMPAÑA PARA PREVENCION DE LESIONES MUSCULOESQUELETICAS

martes, 4 de octubre de 2022

NUEVA FUNCIONALIDAD DE NUESTRA WEB: ACCESO A ZONAS DE NOTIFICACIONES TELEMATICAS

LAS TRES REGLAS PARA UNA NOTIFICACION TELEMATICA "PATA NEGRA":

1. VISITAS PERIODICAS.

VISITAR LAS ZONAS DE NOTIFICACIONES DE LAS ADMINISTRACIONES COMO MUCHO CADA 10 DIAS, Y MEJOR TODAS LAS SEMANAS ES UNA BUENA COSTUMBRE, IMPRESCINDIBLE SI ESTAS OBLIGADO A ESTE SISTEMA.

NO ES LA PRIMERA VEZ QUE NOS ENTERAMOS DE UNA NOTIFICACION CUANDO VEMOS UN EMBARGO EN LA CUENTA BANCARIA...

2. NUNCA ABRIRLA

¡¡ APARECE UNA NOTIFICACION DISPONIBLE !! ==> NO SE ACCEDE A LA MISMA, PUESTO QUE SE DA POR NOTIFICADA EN EL MOMENTO EN QUE SE ACCEDE. LO MEJOR ES CONTACTAR CON TU ASESOR Y PLANIFICAR EL MOMENTO DE LA NOTIFICACION, EVITANDO ASI "COGERSE LOS DEDOS" EN MOMENTOS "DELICADOS".

NO ES LA PRIMERA VEZ QUE SE RECOGE UNA NOTIFICACION EN MITAD DE LAS VACACIONES DE VERANO Y RESULTA UN CALVARIO ATENDER LA MISMA...

3. ALTA EN SISTEMAS DE ALERTA

LAS DIFERENTES ADMINISTRACIONES PERMITEN DARSE DE ALTA EN UN SISTEMA DE AVISO DE NOTIFICACIONES, DE FORMA QUE CUANDO TENEMOS UNA NOTIFICACION SE RECIBE UN SMS O CORREO ELECTRONICO DE AVISO.

¡OJO! - CUIDADO CON ACCEDER Y DARSE POR NOTIFICADO. SI SE RECIBE UNA ALERTA SE SIGUE LO SEÑALADO EN LA REGLA SEGUNDA: CONTACTA CON TU ASESOR.

POR SUPUESTO.... NECESITAS TENER CERTIFICADO ELECTRONICO U OTRA FORMA DE AUTENTIFICACION DIGITAL PARA ACCEDER A LAS NOTIFICACIONES TELEMATICAS. SI ERES CLIENTE NUESTRO PONTE EN CONTACTO Y TE INFORMAREMOS DE LA FORMA DE OBTENERLO SI AUN NO LO TIENES

Equipo Dyase Abogados